税金

税金 不動産取得税の還付後、引っ越した場合の再請求について知っておくべきこと

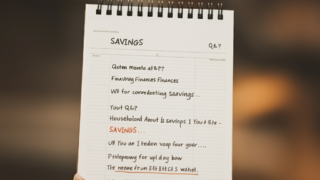

不動産を購入し、居住用として不動産取得税の還付を受けた後に引っ越しを行った場合、その後の税金に関して不安になることがあります。特に「再請求」が発生するのかどうかについては、理解しておくべき重要なポイントです。この記事では、不動産取得税還付後...

税金

税金  税金

税金  税金

税金  税金

税金  税金

税金  税金

税金  税金

税金  税金

税金  税金

税金  税金

税金